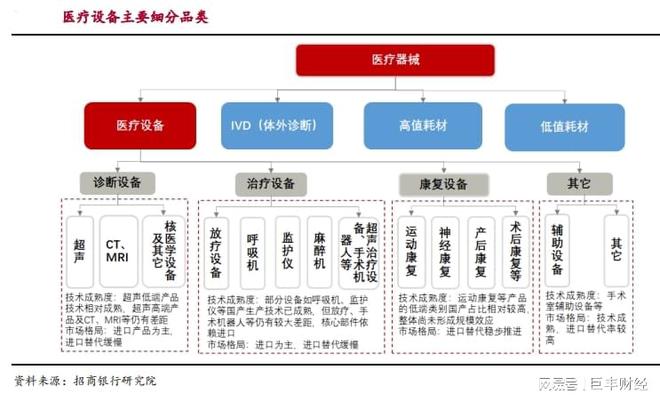

国内医疗器械行业步入快速发展期,产品结构调整、进口替代和国际化是未来重点突破方向。医疗器械行业细分品类众多,大体分为医疗设备、体外诊断、高值耗材和低值耗材四大类,涉及临床用途较为广泛。国内医疗器械市场规模8000亿元,约为药品的三分之一,但行业保持高速增长态势,器械市场年20%的市场增速约为全球医疗器械和国内药品市场增速的4倍。

从产业结构看,国内医疗器械产品仍以中低端为主,竞争格局较为分散。近年来,通过自主研发及海外并购,国产产品创新程度及竞争力不断提升。在创新推动下,我国医疗器械至少三分之一产品国产化率不足50%的格局有望得到改变。此外,博乐体育在新冠疫情全球蔓延期间,大多数产品出口额实现翻倍以上增长,为国产器械国际化奠定基础,其中“一带一路”国家在内的新兴市场,将是国产器械出口的重要区域。

这是一个颇为神奇的赛道。2020年,这里诞生了整个A股市场的涨幅冠军,短短一年时间里涨幅高达14倍。2021年,这里又诞生了A股市值最大的医药公司,而且极有可能产生中国第一个万亿市值的医药巨头。

这个赛道就是大医药里的医疗器械。虽然中国的医疗器械行业正面临着集采的冲击,但依然不妨碍投资者在这个赛道的投资热情。如果把治病救人比作一场战役的话,医院就是战场,医生就是军人,药品就是弹药,而医疗器械就是最重要的武器装备博乐体育。

2020年抗疫期间,世卫组织的一位官员说:“如果我感染了,希望在中国接受治疗。”为什么他们对我们的医疗水平如此认可呢?他当时讲了一个例子,就是中国一家医院拥有5台ECMO,欧洲都没这么多。

他说的ECMO大家在疫情期间肯定听过,也就是俗称的“人工心肺机”,这个“重型武器”在疫情期间帮很多重症病人延长了生命,它就是高端医疗器械的一种,费用极其昂贵,开机成本就需要7万左右,每天还需花费1至2万,所以业内流传“ECMO一响,黄金千万两”。整个中国也才400台左右,要不是咱们国家调配资源集中支援武汉并宣布免费治疗,大部分病人根本用不上。

这些现实案例既凸显了医疗器械领域巨大的短板,同时也代表了巨大的市场空间。正因如此,医疗器械行业保持了极高的成长性,在整个大医药行业中也属于上游,也是一个典型的十年十倍的行业。

《中国医疗器械蓝皮书》的数据显示,我国医疗器械市场规模从2006年的434亿元增长至2017年的4425亿元,翻了十倍多,到2020年已经接近8000亿元,年均复合增长率超过20%。从上市公司部分来看,增长更为迅速,A股87家医疗器械上市公司2020年行业总营收达到2073.91亿元,同比增长约60%,净利润564.51亿元,同比增长约160%。这其中当然有疫情的影响,但往后看的话,医疗器械行业也算是一个稳定增长型的行业。

第一,属于关键性的“新基建”,很像电子领域的芯片,有国产替代的需要。医疗器械行业细分品类众多,大体分为医疗设备、体外诊断、高值耗材和低值耗材四大类,涉及临床用途较为广泛。国内医疗器械市场规模8000亿元,约为药品的三分之一,但行业保持高速增长态势,器械市场年20%的市场增速约为全球医疗器械和国内药品市场增速的4倍。

从产业结构看,国内医疗器械产品仍以中低端为主,竞争格局较为分散。近年来,通过自主研发及海外并购,国产产品创新程度及竞争力不断提升。在创新推动下,我国医疗器械至少三分之一产品国产化率不足50%的格局有望得到改变。此外,在新冠疫情全球蔓延期间,大多数产品出口额实现翻倍以上增长,为国产器械国际化奠定基础,其中“一带一路”国家在内的新兴市场,将是国产器械出口的重要区域。

这是一个颇为神奇的赛道。2020年,这里诞生了整个A股市场的涨幅冠军,短短一年时间里涨幅高达14倍。2021年,这里又诞生了A股市值最大的医药公司,而且极有可能产生中国第一个万亿市值的医药巨头。

这个赛道就是大医药里的医疗器械。虽然中国的医疗器械行业正面临着集采的冲击,但依然不妨碍投资者在这个赛道的投资热情。如果把治病救人比作一场战役的话,医院就是战场,医生就是军人,药品就是弹药,而医疗器械就是最重要的武器装备。

2020年抗疫期间,世卫组织的一位官员说:“如果我感染了,希望在中国接受治疗。”为什么他们对我们的医疗水平如此认可呢?他当时讲了一个例子,就是中国一家医院拥有5台ECMO,欧洲都没这么多。

他说的ECMO大家在疫情期间肯定听过,也就是俗称的“人工心肺机”,这个“重型武器”在疫情期间帮很多重症病人延长了生命,它就是高端医疗器械的一种,费用极其昂贵,开机成本就需要7万左右,每天还需花费1至2万,所以业内流传“ECMO一响,黄金千万两”。整个中国也才400台左右,要不是咱们国家调配资源集中支援武汉并宣布免费治疗,大部分病人根本用不上。

这些现实案例既凸显了医疗器械领域巨大的短板,同时也代表了巨大的市场空间。正因如此,医疗器械行业保持了极高的成长性,在整个大医药行业中也属于上游,也是一个典型的十年十倍的行业。

《中国医疗器械蓝皮书》的数据显示,我国医疗器械市场规模从2006年的434亿元增长至2017年的4425亿元,翻了十倍多,到2020年已经接近8000亿元,年均复合增长率超过20%。从上市公司部分来看,增长更为迅速,A股87家医疗器械上市公司2020年行业总营收达到2073.91亿元,同比增长约60%,净利润564.51亿元,同比增长约160%。这其中当然有疫情的影响,但往后看的话,医疗器械行业也算是一个稳定增长型的行业。

上战场永远不能少了武器装备,而医疗也绝不能少了医疗器械,这甚至关系到国家安全。疫情之后,指出“要加快补齐我国高端医疗装备短板,加快关键核心技术攻关,突破技术装备瓶颈,实现高端医疗装备自主可控”。这个自主可控实际上就是要求国产替代,再加上国外疫情导致很多进口高端医疗器械受阻,这是国产厂商非常好的机遇期。

相比药品,医疗器械产品迭代较快,研发周期短,原创技术更迭较慢,主要以改进型创新为主,更注重成熟技术的工程化、医学化应用,专利悬崖现象也并不突出,因此医疗器械行业投资风险远小于药品。中国作为传统制造大国,在工程化方面经验充足,在流水线、供应链及人力成本上有显著优势,比起对原创技术要求极高的药品研发,中国在医疗器械领域具有得天独厚的优势。

医改之后,国家开始限制药品收入占比,也就是医院不能过多地依靠卖药赚钱,那医院怎么办呢?当然是把费用加在其他环节,比如医疗器械就成了一个重要的收入端。在医改政策实施之前,医院检验、检查收入占医院整体收入比重一直比较稳定,近年来明显提升,全国公立医院检查收入占比已从2010年的19%增加至2018年的28%。

在具体的产品上,医疗器械行业虽然没有药品那么繁杂,但细分领域也不少,小到疫情期间大家每天戴的口罩,大到ECMO这样的设备。我们要想了解行业,首先就需要把握住重点和每个领域的特性。

从绝对规模看,2017年全球前15大医疗器械种类销售额达3420亿美元,合计市场规模占比为84.40%,预计2024年可达5017亿美元。其中,市场规模最大的是体外诊断(IVD)、心血管类和影像类。中国医疗器械市场结构中,前四类合计占比55%,与全球医疗器械行业结构相似,市场最大的依次是影像类(16%)、IVD体外诊断(14%)、低值耗材(13%)、心血管(6%)和骨科(6%)。

从相对增速的角度看,未来几年哪些最具成长性呢?从全球市场来看,增速最快的是神经科和糖尿病管理,分别为9.1%和7.8%。从国内市场来看,增速最快的是耳鼻喉及心血管,能达到18%左右。

医疗器械各赛道发展阶段存在较大差异,需相应调整资产投放及风险评估策略。医疗设备为器械领域市场规模最大、进口替代率相对最低的赛道。医疗设备开发技术门槛较高,除自研外,企业多通过并购及合作研发等进行产品开发及技术升级。随着新冠疫情延续,医疗设备国产替代及国际化都有望迎来快速发展。

可关注企业并购、设备销售供应链金融等业务机会。高值耗材成熟产品短期集采压力较大,以冠脉支架为例,2020年落地的全国集采对相应产品收入规模、利润率、未来成长空间都有较大影响。但是国内临床需求尚未完全满足的如心脏介入瓣、神经介入、外周血管支架等产品,中长期仍有较大进口替代空间,警惕单品集采风险同时,可关注平台型耗材企业分拆上市、并购整合业务机会。体外诊断分为生化、免疫、分子诊断及POCT等,生化进口替代相对完全,技术进步空间较小、格局稳定,短期面临集采风险。化学发光近年市场快速扩张,国产逐步由低端走向中高端市场,短期部分区域集采释放风险信号。分子诊断国内外发展阶段都处于较早期阶段,未来在伴随诊断、肿瘤早筛及产前诊断等领域大有可为。

平台型、技术创新型企业客户值得重点关注技术创新是器械企业立足之本。创新产品开发能力是器械企业持续发展的核心,原因在于,一方面,只有创新医疗器械产品在市场上拥有较高溢价,可支撑起企业销售规模;另一方面,医疗器械产品技术迭代周期相对较短,企业需不断更新技术应对市场变化。目前国内器械企业创新研发模式主要有两种,一种是仿制进口产品,或在其基础上进行一定程度改进,如冠脉支架等;另一种是国内尚无进口产品上市阶段,企业自主研发或微创新而来的产品,如心脏介入瓣等。其中,后者在起步阶段,发展潜力可能相对更强。

平台化布局是器械企业重点发展方向。医疗器械产品种类繁多,通常一个疾病领域所涉及的器械种类就可达几十种,平台型企业围绕同一领域横向覆盖品类越多,产品销售过程中渠道协同、科室相关系列产品营销能力就越强。有利于在降低销售费用的同时,提高销售收入,平台型布局使得产品协同优势增强。不同产品技术平台存在较大差异,即使同是高值耗材产品,心血管和骨科产品技术路线、产品上下游都存在较大差异,相对全面的产品、渠道平台化布局,将在一定时期内提升企业抗风险能力,并为企业提供较高的竞争壁垒。

可关注企业并购整合、跨境金融及供应链金融等业务机会。国内器械企业通过并购进行横向整合及产业链上下游布局,是其扩大市场规模的重要途径。银行可通过并购基金、并购贷等参与器械企业并购重组。全球医疗器械市场Top10企业市占率已接近40%,我国医疗器械行业Top10企业市占率仅有10%左右,未来国内器械产品并购整合空间巨大。国内头部医疗器械企业的并购重组也持续在推进,以心血管高值耗材领域为例,从2014年微创集团与美国强生签署协议收购其旗下药物洗脱支架相关资产,到以乐普医疗、威高集团等为代表的头部企业不断并购整合国内外高值耗材领域优质资产。

国内上市公司正通过横向、纵向整合,不断扩大市场份额,提升行业集中度。银行可通过并购基金、并购贷、过桥资金等参与企业并购重组。并购撮合业务中,可重点关注生产商创新产品、下游销售渠道、终端医疗机构等并购需求。

未来或诞生世界级器械龙头,国内器械企业产品国际化业务机会值得关注。医疗器械产业链上游主要是材料、精密加工、智能制造、电子信息化等基础工业,产品诞生离不开声、光、电等基础科学发展。基于基础工业及学科发展,全球医疗器械巨头主要分布在美欧日等发达国家。近年来,随着国内基础工业发展,国产医疗器械产业链逐步完善,器械行业也开始崛起。2015年前后,国产医疗器械逐步走向国际市场,近年来器械出口额不断增加,2020年,由于疫情拉动,国产医疗器械的国际声誉也逐渐提升,出口量大幅提升。后续看,器械产品迭代与临床结合紧密,中国在庞大的病患人群需求、相对完善的工业基础及丰富的医疗医生资源支撑下,未来或诞生世界级的医疗器械龙头。国产医疗器械海外市场拓展趋势明显,围绕企业商品和服务“走出去”,可关注跨境结算、清算和内外贸易联动等业务机会。

长城国瑞证券认为随着2021年医保目录调整工作启动、深化医改2021年重点工作任务发布,国家药品、高值耗材集采持续推进、呈现常态化制度化,未来保质控费依然是医药政策的主旋律。医药行业板块估值下行,总体低于历史均值水平,接近负一倍标准差水平,当前估值具备显著的配置优势,建议加大行业的配置比重,关注四个方面的投资机会:一是关注前期深度调整,目前估值较为合理的药店连锁公司;二是CXO行业,关注基本面有业绩支撑且估值合理的公司;三是关注三季度业绩预告超预期的优质白马股标的;四是关注消费性医疗版块,在医保控费的大背景下,具有消费属性的医疗子行业拥有政策免疫性,消费升级将带动其发展。

医疗器械集采全国推行风险;技术成熟度较高产品价格战风险;国产医疗器械国际化不及预期风险

生物医药行业之医疗器械篇-国产器械崛起,进口替代及国际化是重要发展方向-招商银行研究院-20210925

特别声明:以上内容(如有图片或视频亦包括在内)为自媒体平台“网易号”用户上传并发布,本平台仅提供信息存储服务。

猛得离谱仍惜败!多特12中9&三分6中6得29分5板 第三节独得16分

北京协和医学院:适量饮酒对冠状动脉疾病患者循环代谢产物和肠道微生物群的影响

约基奇33+14+9掘金送独行侠首败 东契奇34+10+8欧文22+7

奶奶用纸箱给10个月大的小孙女做玩具,既锻炼宝宝手眼脑协调还能让她玩的开心,奶奶牌早教游戏机#奶奶 #奶奶带娃 #自制童年玩具 #启蒙益智玩具制作

博乐体育

博乐体育